Banken können ihre Strategie nicht mehr nur auf finanzielle Kennzahlen stützen. In diesem Artikel werden wir eine Balanced Scorecard für eine typische Privatkundenbank entwickeln. Wir werden aufkommende Trends, mögliche Reaktionsstrategien und relevante KPIs analysieren.

Inhalt des Artikels:

In jedem Unternehmen geht es um Vertrauen, und die Privatkundenbanken verlieren dieses. Die Hauptkonkurrenten sind die FinTech.Unternehmen. Mehr erfahren >

Mission, finanzielle Ziele und KPIs, KPIs aus der Kundenperspektive, internen Perspektive, Lern- und Wachstumsperspektive. Mehr erfahren >

Öffentlich zugängliche KPIs und Strategien der größten Banken. Mehr erfahren >

Aufkommende Herausforderungen für Privatkundenbanken

Werfen wir einen kurzen Blick auf die neuen Herausforderungen einer Privatkundenbank.

Bei jedem Unternehmen geht es um Vertrauen, und Privatkundenbanken verlieren dieses.

Die Hauptkonkurrenten sind FinTech-Unternehmen, die:

- Eine bessere Benutzererfahrung über Smartphone-Apps und moderne Websites bieten.

- Eine transparentere und in vielen Fällen wettbewerbsfähigere Preisgestaltung bieten. Nehmen Sie zum Beispiel den Geldtransfer, wo die Adoptionsrate von FinTech-Unternehmen 1 im Jahr 2017 um bis zu 50% gestiegen ist, wobei 67% für die nächsten Perioden erwartet werden.

- Einen Teil des Vertrauens des Kunden gewinnen 2, indem sie unvoreingenommene Finanzberatung über ausgezeichnete Online-Inhalte bieten.

- Kundenbedürfnisse und Kundenverhalten verstehen 3, indem sie eine Denkweise mit Big Data in ihrer DNA haben.

Privatkundenbanken:

- Haben immer noch die Macht von Marken und Offline-Präsenz.

- Nach wie vor Sieger in der Nische der „Geld sicher verwahren„-Dienstleistungen.

Welche Strategie kann eine Finanzorganisation entwickeln, um diesen Herausforderungen zu begegnen? Wie können Sie diese Strategie in der gesamten Organisation beschreiben und vermitteln? Wie können Sie diese Strategie erfolgreich umsetzen?

Eine der bewährten Optionen ist der Balanced Scorecard-Ansatz. Im Folgenden werden wir erörtern, wie die wichtigsten Ziele auf der Strategiekarte erfasst und ihre Umsetzung durch die Ermittlung der besten KPIs verfolgt werden kann.

Balanced Scorecard mit KPIs für Privatkundenbanken

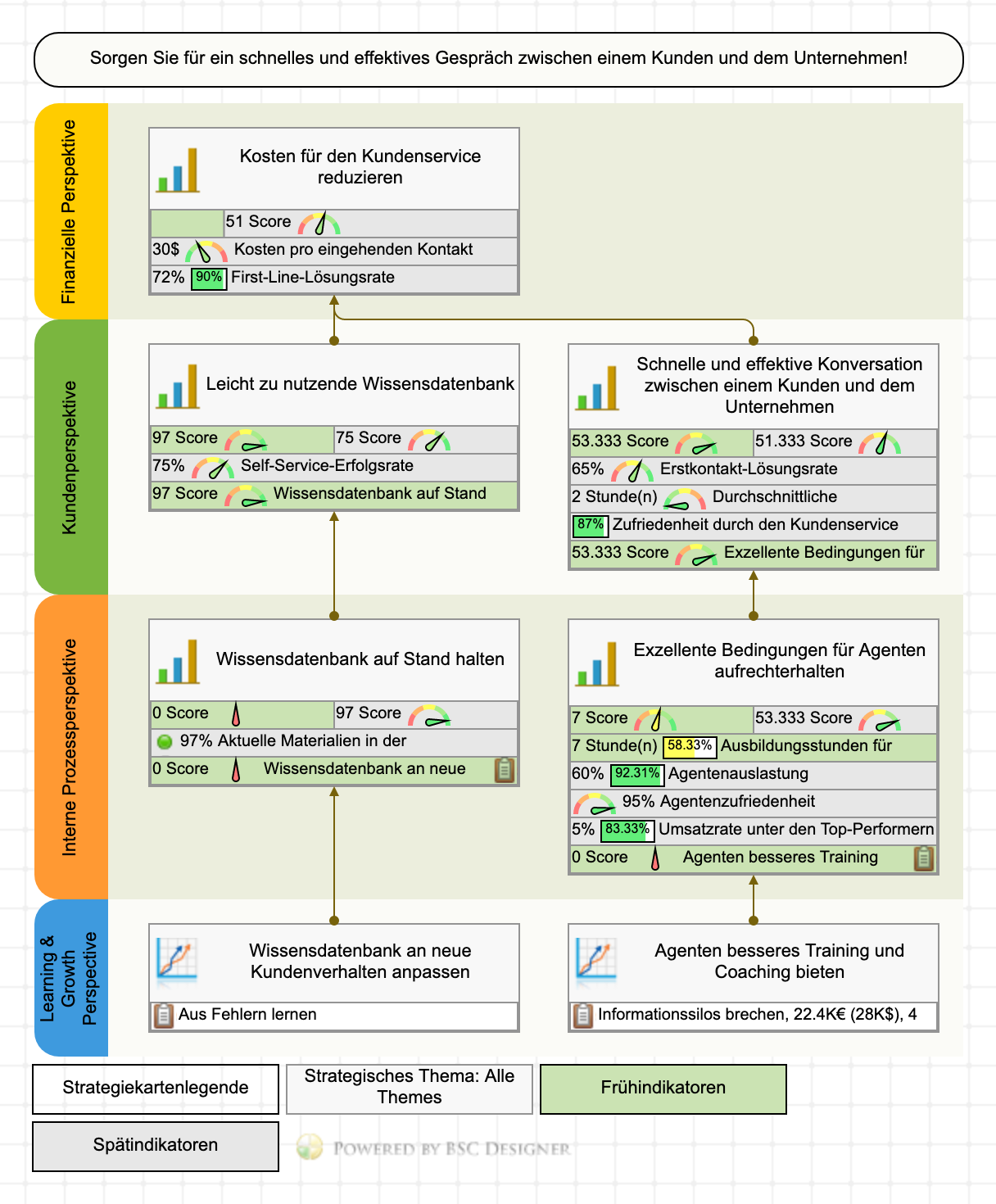

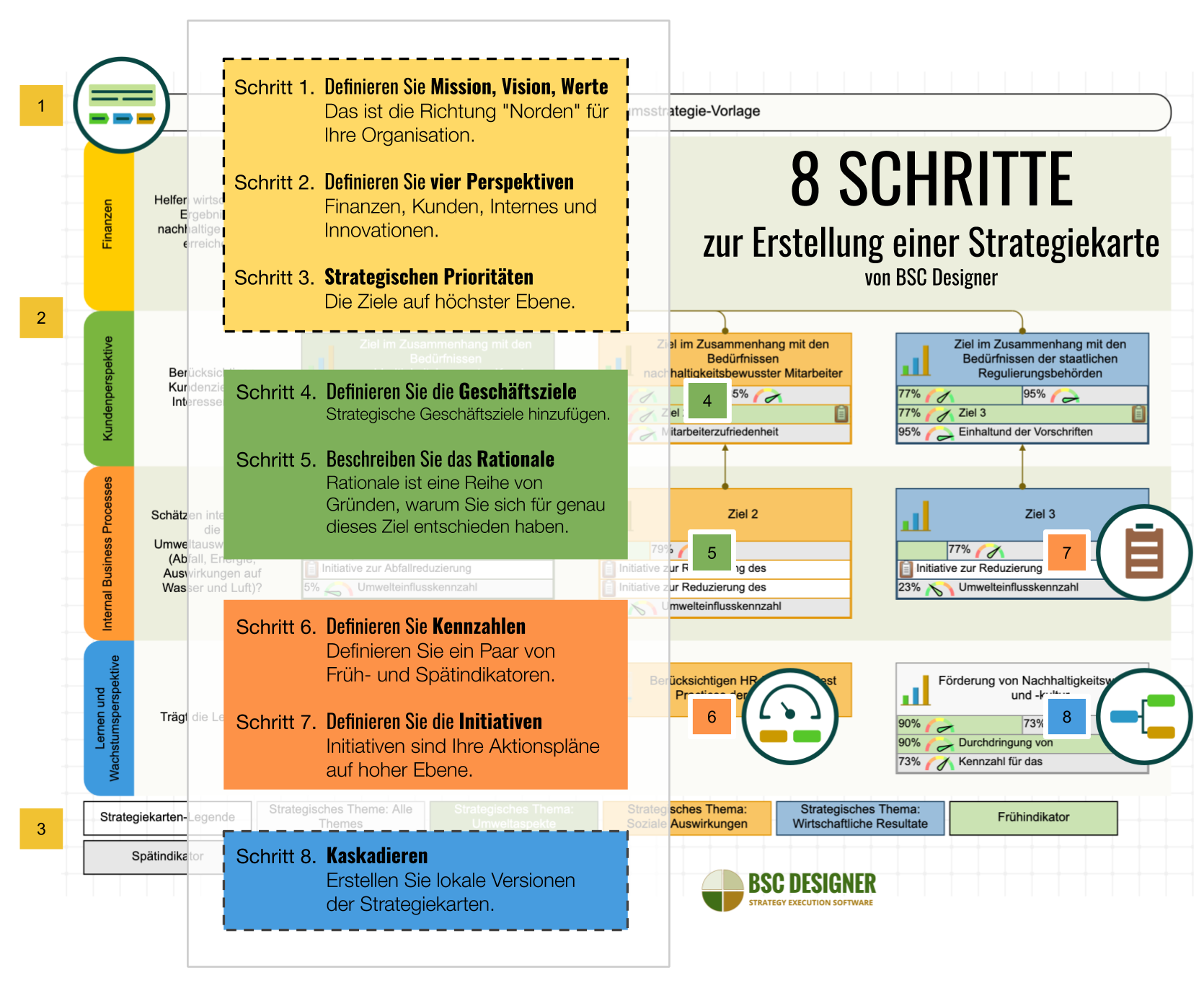

Lassen Sie uns die oben erwähnten typischen Herausforderungen auf der Strategiekarte der Balanced Scorecard abbilden. Ich werde die BSC Designer-Software verwenden, um die Ziele abzubilden und die KPIs daran auszurichten.

Wir werden diesem Plan folgen:

Mission

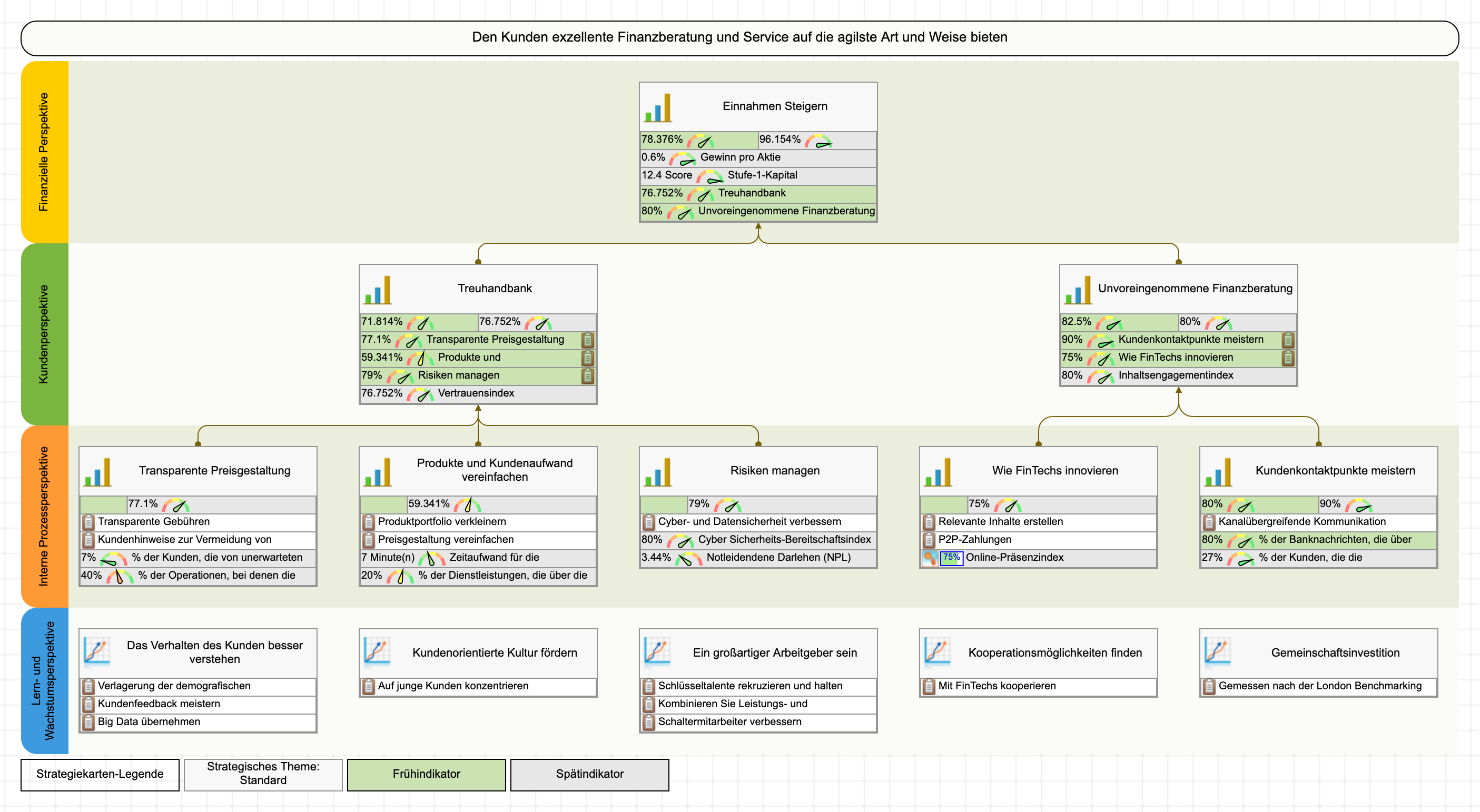

Eine inspirierende Mission ist ein Muss für eine Strategiekarte. Wenn wir die sich abzeichnenden Herausforderungen betrachten, können wir zu dem Schluss kommen, dass ein Leitbild, das sich nur auf die „sichere Verwahrung von Geld“ konzentriert, überholt ist. Der Schwerpunkt hat sich von der Bereitstellung grundlegender Bankdienstleistungen auf die Gewinnung von Vertrauen und den Aufbau einer tieferen Beziehung zu den Kunden verlagert.

Zum Beispiel könnte diese Mission ein guter Ausgangspunkt sein:

Den Kunden auf die agilste Art und Weise exzellente Finanzdienstleistungen und Beratung bieten

Die Strategie einer Privatkundenbank sollte kundenorientiert sein, und es ist sinnvoll, diesen Schwerpunkt von Anfang an zu unterstreichen. Zum Beispiel:

- Die Bank of America übersetzt 4 ihren Zweck als „Hilfe zur Verbesserung des finanziellen Lebens unserer Kunden durch die Kraft jeder Verbindung, die wir herstellen können.“

- Barclays drückte eine ähnliche Idee in einer dynamischeren Weise aus – sie formulieren ihren Zweck als „Gelegenheiten zum Aufstieg schaffen.“

Die ING geht noch weiter; sie formuliert ihre Mission als „Menschen zu befähigen, im Leben und in der Wirtschaft einen Schritt voraus zu sein“. Und tatsächlich verfolgen sie die Anzahl der befähigten Kunden und berichten darüber (siehe Referenz der Bank für die vollständige Liste der KPIs der ING).

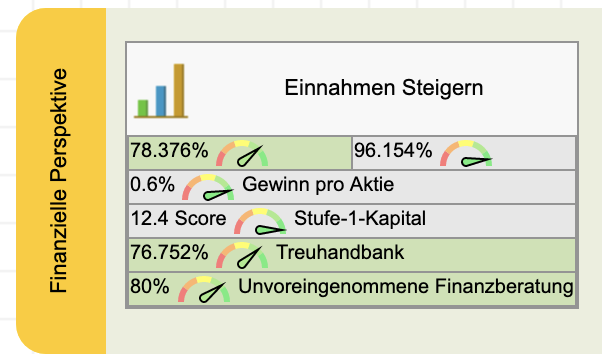

Ziele und KPIs der Finanzperspektive

Finanzorganisationen haben bereits hochentwickelte KPIs für den Finanzbereich eingeführt, daher werden wir das Thema ![]() Finanzkennzahlen nur kurz anschneiden.

Finanzkennzahlen nur kurz anschneiden.

Ein strategisches Ausgangsziel für diese Perspektive ist:

- Einnahmen steigern oder

- Nachhaltiges Wachstum

Klassischen Kennzahlen in diesem Fall sind:

- Kapital der Stufe 1 = Eigenkapital / RWA (Risikogewichtete Aktiva). Die Kernfinanzkennzahl der Bank aus Sicht der Aufsichtsbehörde.

- Einnahmen (Vergleichsdaten für die größten Finanzorganisationen)

- Gewinne

- Zinsloser Aufwand, Zinsaufwand

Die Art und Weise, wie die Kennzahlen berechnet werden, kann von Bank zu Bank unterschiedlich sein. Hier sind zum Beispiel die KPIs für die Strategie der Deutschen Bank, wobei sie die Kennzahl bereinigte Kosten auf „zinsunabhängige Aufwendungen ohne Wertminderung von Goodwill und anderen immateriellen Vermögenswerten, Rechtsstreitigkeiten und Restrukturierung und Abfindungen“ konzentrieren.

Eine Reihe zusätzlicher Kennzahlen kann dazu beitragen, die finanzielle Gesundheit der Bank besser zu verstehen:

- Eigenkapitalrendite (ROE) = Reingewinn (jährlich) / Eigenkapital. Zeigt wie gut eine Bank Investitionen nutzt. Ähnlich wie ROE: ROAE – Rendite auf das durchschnittliche Eigenkapital.

- Vermögensertrag (ROA) = Nettoertrag (jährlich) / Gesamtvermögen. Zeigt wie gut eine Bank ihr Gesamtvermögen nutzt.

- Netto-Zinsspanne (NIM) = (Kapitalerträge – Zinsaufwendungen) / Durchschnittlich verzinsliches Vermögen. Zeigt die Entwicklung des Bankvermögens.

- Notleidender Kredit (NPL) = Notleidende Kredite / Kredite insgesamt. Der Kredit kann als notleidend betrachtet werden, wenn die reguläre Zahlungsfrist um 90 Tage versäumt wurde. Der Referenzwert variiert je nach geographischer Lage. Der weltweite Durchschnitt lag 2017 bei 3,44%.

- Netto-Ausbuchung (NCO) = Gesamtbetrag der ausgebuchten Darlehen / Darlehen insgesamt. Zeigt den Prozentsatz der Schulden gegenüber der Bank, die wahrscheinlich nicht eingetrieben werden können.

- Kredit-zu-Einlagen-Rate = Kredite insgesamt / Einlagen insgesamt. Zeigt die Fähigkeit der Bank, Abhebungen abzudecken.

- Effizienzrate = Betriebliche (zinsfreie) Ausgaben / Nettoeinnahmen. Zeigt Ausgaben als Prozentsatz der Einnahmen.

Der beste Ansatz für KPIs

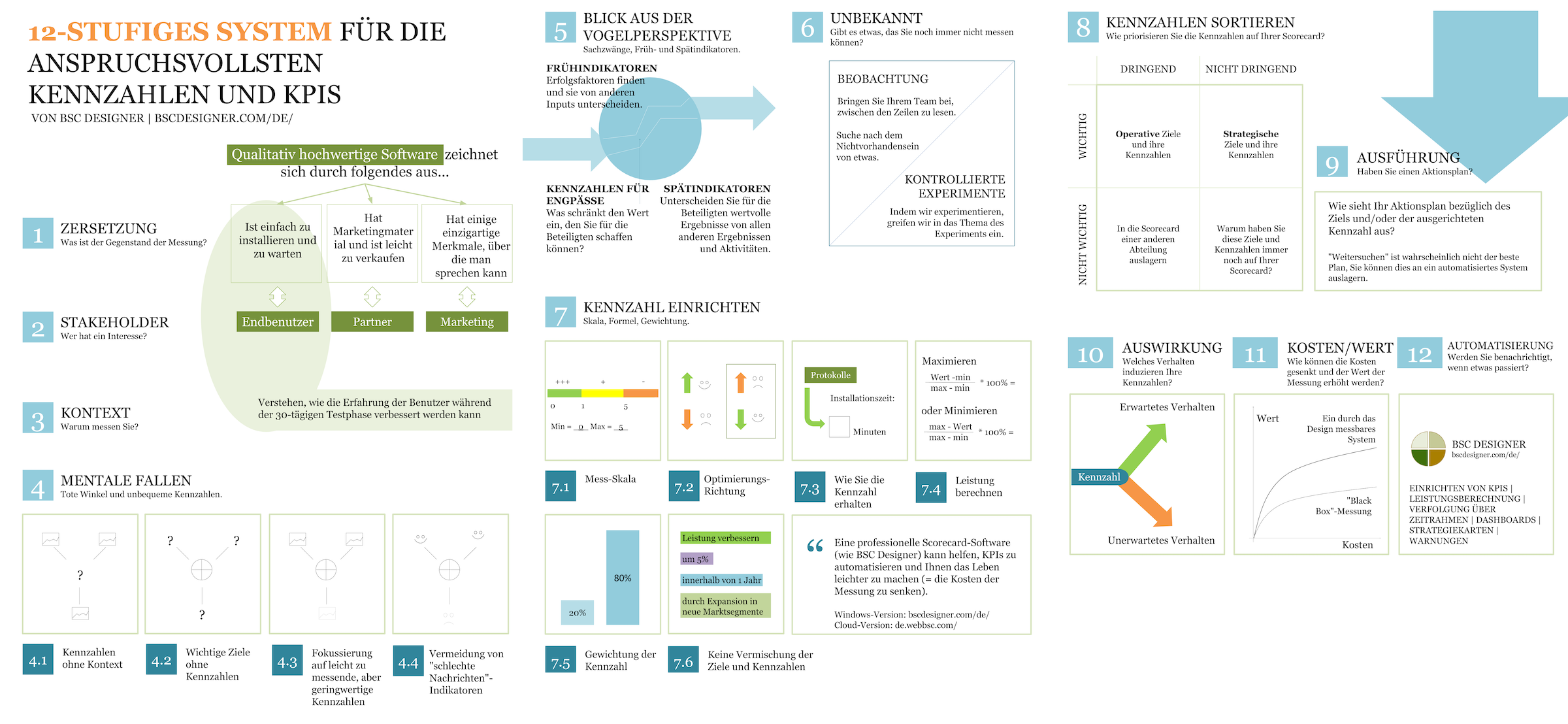

Der beste Ansatz für KPIs (einschließlich der finanziellen) ist es, zunächst Ihre Strategie zu formulieren und dann zu versuchen, den richtigen Weg zu finden, sie zu messen. Ich werde im Folgenden zeigen, wie dieser Ansatz zu befolgen ist. Wir haben auch ein KPI-System, das dabei hilft, die besten KPIs für die schwierigsten Geschäftssituationen zu finden.

Ich möchte davor warnen, KPIs aus irgendwelchen langen Listen zu kopieren. KPIs, die nicht auf die Strategie einer Organisation abgestimmt sind, werden mehr schaden als nützen.

Dennoch ist es in vielen Fällen sinnvoll, zu überprüfen, welche Kennzahlen andere Akteure verwenden. Zu diesem Zweck werde ich am Ende des Artikels eine Liste der größten Banken mit Verweisen auf ihre KPIs vorstellen.

Ziele und KPIs der Kundenperspektive

Die Ziele in der ![]() Kundenperspektive sollten die Frage „Was wollen Kunden von unserer Organisation?“ beantworten. Unter Berücksichtigung der oben diskutierten Trends können wir aus Kundensicht zwei strategische Ziele formulieren:

Kundenperspektive sollten die Frage „Was wollen Kunden von unserer Organisation?“ beantworten. Unter Berücksichtigung der oben diskutierten Trends können wir aus Kundensicht zwei strategische Ziele formulieren:

- Vertrauenswürdigkeit sder Bank

- Unvoreingenommene Finanzberatung

Wie misst und quantifiziert man die Vertrauenswürdigkeit einer Finanzorganisation?

Wir können mit einer einfachen Umfragefrage beginnen:

- „Auf einer Skala von 0 bis 10, wie sehr vertrauen Sie Ihrer Bank?“

Oder erstellen Sie einen Indexwert anhand von Kundeneinschätzungen einer Bank:

- Kompetenz,

- Stabilität,

- Transparenz, und

- Wertkongruenz

wie die Autoren von Banking System Trust 5 vorgeschlagen haben.

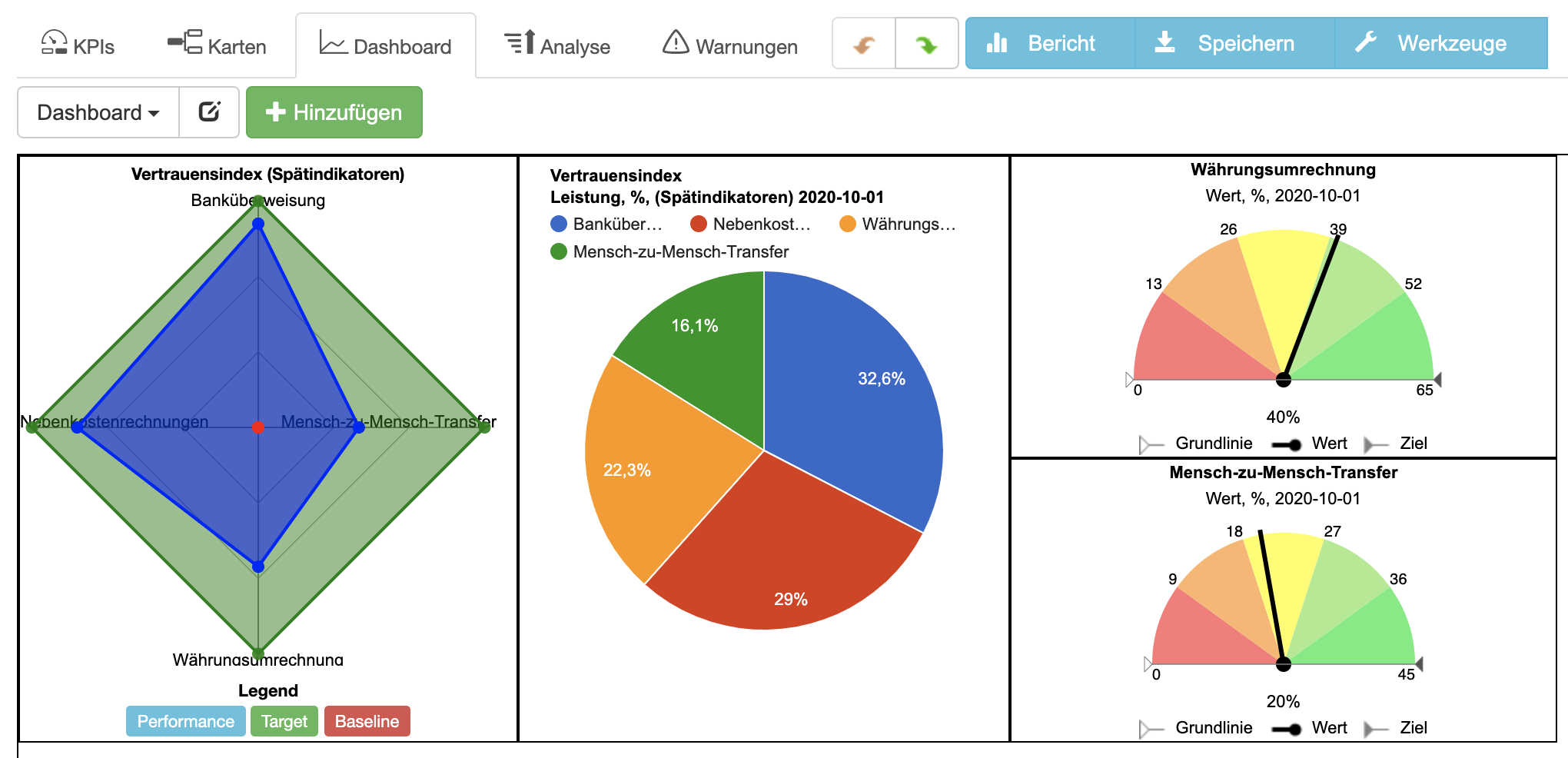

Es gibt zwei Hauptprobleme mit einem solchen Vertrauensindex:

- Es ist wahrnehmungsbasiert, nicht handlungsbasiert. Menschen können ihr Vertrauen in eine Bank hoch einschätzen, ihr Geld aber trotzdem zu einer anderen Finanzinstitution übertragen.

- Es ist von Natur aus ein Spätindikator. Er erzählt uns eine Geschichte dessen, was geschehen ist, gibt aber keinen Hinweis darauf, wie man die Situation ändern kann.

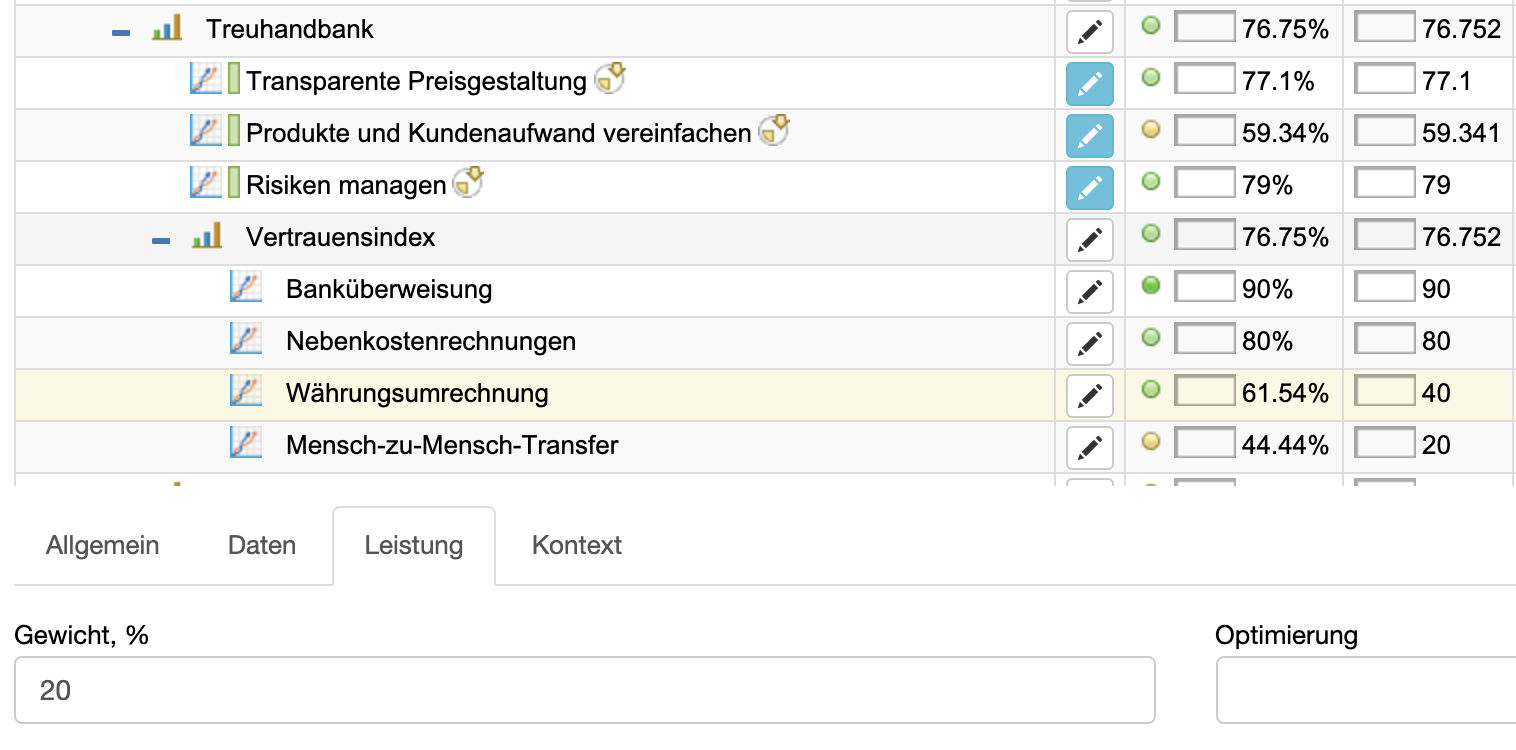

Aktionsbasierter Vertrauensindex

Wenn wir das „Wahrnehmungs“-Problem angehen wollen, müssen wir Fragen formulieren, die es ermöglichen, sich auf den (objektiveren) Teil des Vertrauens zu konzentrieren: Wenn die Menschen einige Dinge nicht der Bank anvertrauen, erfüllen sie ihre Bedürfnisse auf andere Weise.

Quantifizieren Sie einen Vertrauensindex mit Fragen wie dieser:

Welche Finanzdienstleistungen haben Sie in den letzten drei Monaten in Anspruch genommen, die nicht von der Bank bereitgestellt wurden?

Die quantifizierte Antwort kann in diese Kennzahl verwandelt werden:

- Vertrauensindex, % = Von der Bank angebotene Dienstleistungen / Gesamtzahl der Finanzdienstleistungsmöglichkeiten

Verschiedene Finanzdienstleistungen können mit unterschiedlichen relevanten Gewichtungen berücksichtigt werden. Zum Beispiel:

- Banküberweisung (Gewichtung 40%)

- Bezahlen von Rechnungen von Versorgungsunternehmen (Gewichtung 30%)

- Währungsumrechnung (Gewichtung 20%)

- Person-zu-Person-Transfers (Gewichtung 10%)

Jetzt können wir jede Kennzahl mit einem Prozentsatz der von der Bank erfüllten Operationen bewerten. Wenn die Bank alle Operationen erfüllt hat, wird der Vertrauensindex 100% betragen. Nehmen wir zum Beispiel einige realistische Zahlen:

-

- Inlands-Überweisung – 90% der Transaktionen werden über eine Bank abgewickelt

- Versorgerrechnungen SEPA-Zahlungen – 80% der Transaktionen werden über Bank abgewickelt

- Währungsumrechnung – 40% der Operationen werden über die Bank

durchgeführt

- Person-zu-Person-Überweisungen – 20% der Transaktionen werden über Banküberweisungen durchgeführt

Der gewichtete Durchschnitt der Werte aller Kennzahlen liegt in diesem Fall bei 70%, was uns eine Zahl für den Bank-Vertrauensindex gibt.

Sonstige Kundenkennzahlen

Natürlich können wir einige klassische Kundenkennzahlen verfolgen, wie z.B. von PWC für den Bereich Banking vorgeschlagen:

- Kundendurchdringung

- Kundenbindung

Es ist zwar praktisch, diese Kennzahlen auf dem Dashboard des Unternehmens zu haben, doch könnte ihre Natur als Spätindikator ein Problem darstellen. Beispielsweise ist eine nachlassende Kundenbindung ein sehr starkes Signal, aber es könnte zu spät sein, um das Vertrauen der Kunden wieder aufzubauen.

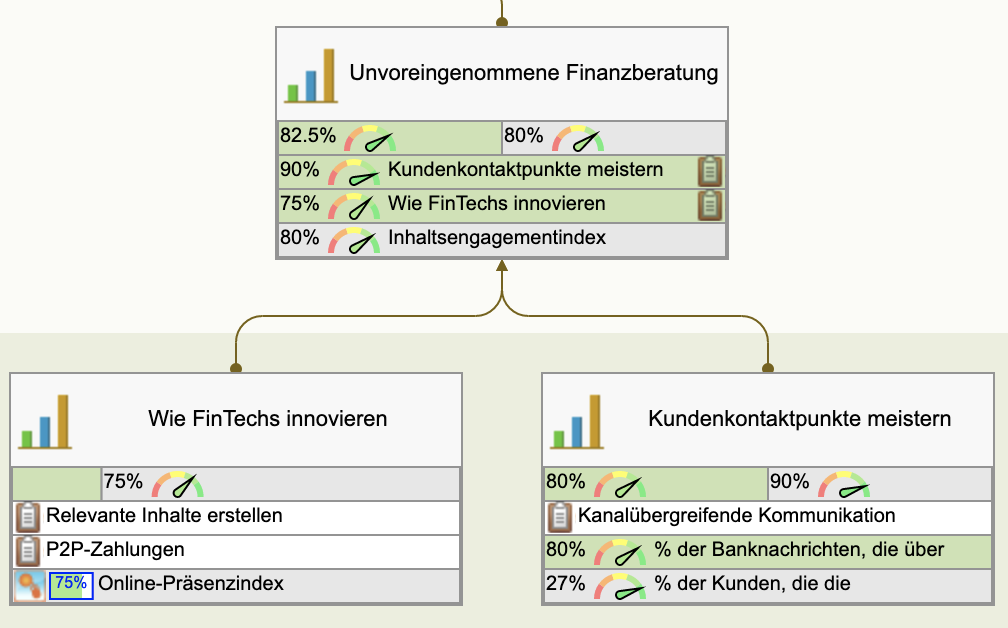

Ziel der unvoreingenommenen Finanzberatung messen

Was ist mit dem Ziel „Unvoreingenommene Finanzberatung“? Der Fürhindikator wird mit den Spätindikatoren aus der „internen“ Perspektive verbunden.

Was ist mit Spätindikatoren? Wie können wir validieren, ob Kunden die Bank zwecks Finanzberatung kontaktieren?

Der nachlaufende Teil wird von den Ergebnissen aus der „internen“ Perspektive abhängen.

Anstatt uns mit kurzfristigen horizontalen verzögernden Kennzahlen zu befassen, müssen wir die langfristigen Auswirkungen der Ziele aus der internen Perspektive verstehen.

Lassen Sie mich diesen Ansatz mit dem Ziel „Innovativ wie FinTechs sein“ aus der internen Perspektive veranschaulichen. Aus der Kundenperspektive ist sie mit dem Ziel „Unvoreingenommene Finanzberatung“ verbunden. Eine der vorgeschlagenen Initiativen für das Ziel „Innovativ wie FinTechs sein“ ist „Relevante Inhalte erstellen„. Im Kontext von „Relevante Inhalte erstellen“ können wir zwei Spätindikatoren definieren:

- Ein kurzfristiger Spätindikator (ein Prozess-Output) wäre zum Beispiel die Anzahl qualifizierter Blog-Posts (Geeigneter Wortzahl, relevante Themen, guter Schreibstil), die vierteljährlich erstellt werden.

- Ein langfristiger Spätindikator wäre der Engagement-Index, der Social Media-Kennzahlen einschließen kann, wie z.B. durchschnittliche Lesezeit, % der Shares und Likes.

Der kurzfristig Spätindikator wird dem Team der Bank zeigen, ob es gute Arbeit bei der Schaffung von Inhalten geleistet hat; der langfristige Spätindikator wird als Indikator für eine langfristige Wirkung dienen.

Dieser Logik folgend können wir den Inhalts-Engagement-Index (ein langfristiger Spätindikator für „Relevante Inhalte erstellen“) mit dem Ziel „Unvoreingenommene Finanzberatung“ als Spätindikator abgleichen.

Beispiel für finanzielle Befähigung

ING ist ein hervorragendes Beispiel dafür, wie eine Bank die Idee einer unvoreingenommenen Finanzberatung in die Praxis umsetzen kann. Sie konzentrieren ihre Aktivitäten auf finanzielle Befähigung. Sie tun dies, indem sie verschiedene Initiativen unterstützen, von der Hilfe für gehörlose Kunden bis hin zur Bereitstellung von Prognosewerkzeugen.

Die „Anzahl der Kunden, die sich finanziell befähigt fühlten“ wird in ihrem Jahresbericht unter anderen nicht-finanziellen Kennzahlen aufgeführt.

Verschiedene Arten von Kunden

Sinnvoll ist auch die Diskussion darüber, wer die Kunden der Bank sind.

Zum Beispiel konzentriert sich die Bank of America in ihrem Bericht für Aktionäre auf drei Arten von Kunden:

- Menschen

- Unternehmen, und

- Institutionelle Investoren.

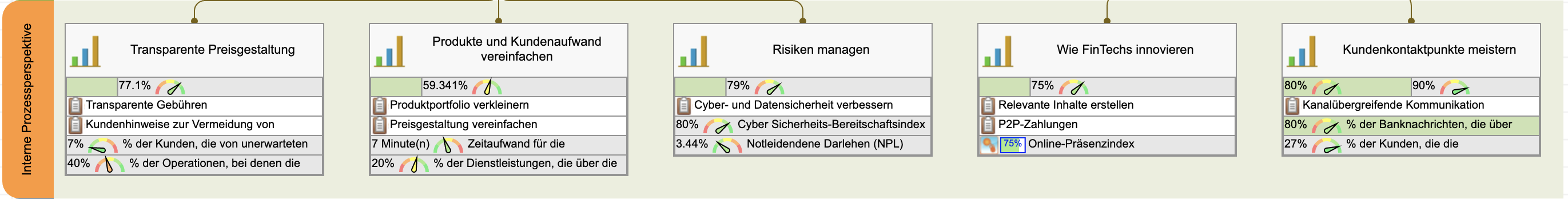

Ziele und KPIs der internen Perspektive

In der ![]() internen Perspektive diskutieren wir, wie die Bedürfnisse der Kunden erfüllt werden können.

internen Perspektive diskutieren wir, wie die Bedürfnisse der Kunden erfüllt werden können.

Interne Ziele zur Unterstützung des „Vertrauenswürdigkeit der Bank“-Ziels

Dem EY-Bericht zufolge waren die wichtigsten von den Kunden genannten Vertrauensfaktoren:

- Transparente Bankgebühren

- Komplexität der bereitgestellten Produkte

- Datensicherheit

Eine Antwort der Bank sollte sich auf diese Faktoren konzentrieren.

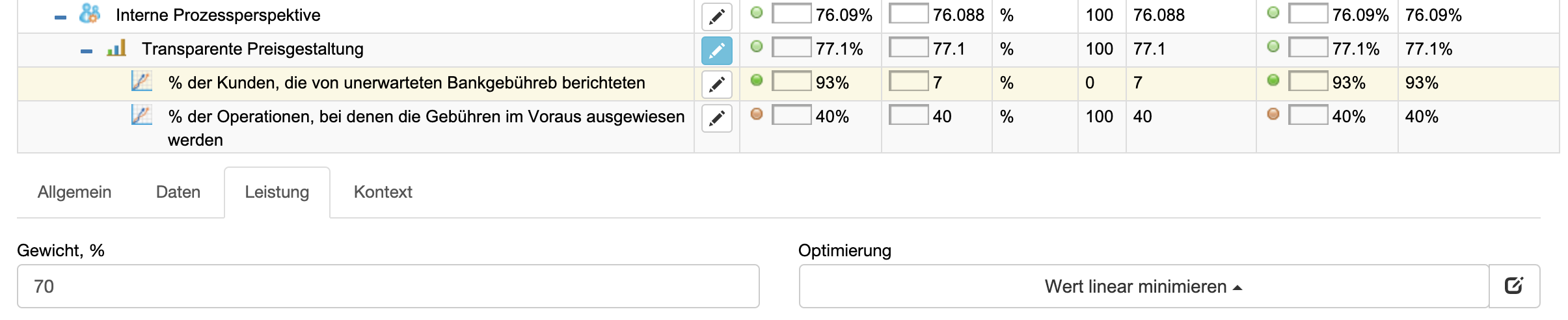

Transparente Preisgestaltung

Das erste Ziel kann wie folgt formuliert werden:

- Transparente Preisgestaltung

Mit den Initiativen:

- „Transparenz bei Bankgebühren“ und

- „Kunden zeigen, wie sie Gebühren zu vermeiden.“

Ich glaube, dass die meisten Banken ihre Preisinformationen den Kunden bereits zur Verfügung stellen, aber hier sprechen wir über einen leichteren Zugang zu diesen Informationen zum richtigen Zeitpunkt.

Lassen Sie mich Ihnen eine Frage stellen:

Haben Sie als Kunde einer Bank schon einmal eine Situation erlebt, in der Sie eine „Gebühr“ in Ihrem Monatsauszug sahen, aber nicht wussten, warum sie dort war?

Das ist der Berührungspunkt, an dem FinTechs viel besser abschneiden als Banken. Vergleichen Sie die Erfahrungen mit dem Geldtransfer über eine typische FinTech-App und eine Banküberweisung:

- Die FinTech-App berechnet und zeigt eine Überweisungsgebühr im Voraus an.

- Im Falle einer Banküberweisung werden die Gebühren einige Tage nach der Überweisung angezeigt.

Dasselbe gilt für andere Gebühren. FinTechs sind gut darin, ihre Konditionen zu kommunizieren, wie z.B:

Benutzen Sie diese Karte mindestens 3 Mal innerhalb eines Quartals, dann ist sie für Sie kostenlos.

Sie informieren Sie auch über bevorstehende Gebühren und erklären Ihnen, wie Sie diese vermeiden können. Im Falle der Bank ist das eine gute Gelegenheit, gegenüber ihren Kunden transparenter zu sein.

Wie kann eine Bank ihre Ergebnisse bei der Erreichung dieses Ziels messen? Wir können einen Output des Implementierungsprozesses messen, z.B:

- % der Operationen, bei denen die Gebühren im Voraus ausgewiesen werden

Oder wir können diese Kennzahl mit den „gebührenbezogenen“ Fragen verbinden, die an das Callcenter gestellt werden:

- % der Kunden berichteten über unerwartete Bankgebühren

In diesem Fall ist die Optimierung der Kennzahl „weniger ist besser„. Wir streben an, den Wert der Kennzahl zu minimieren, um das Ziel „Transparente Preisgestaltung“ zu erreichen. Je weniger Gebührenproblem die Kunden haben, desto besser ist die Leistung des Ziels.

In meinem Fall führt BSC Designer alle notwendigen Berechnungen für mich durch.

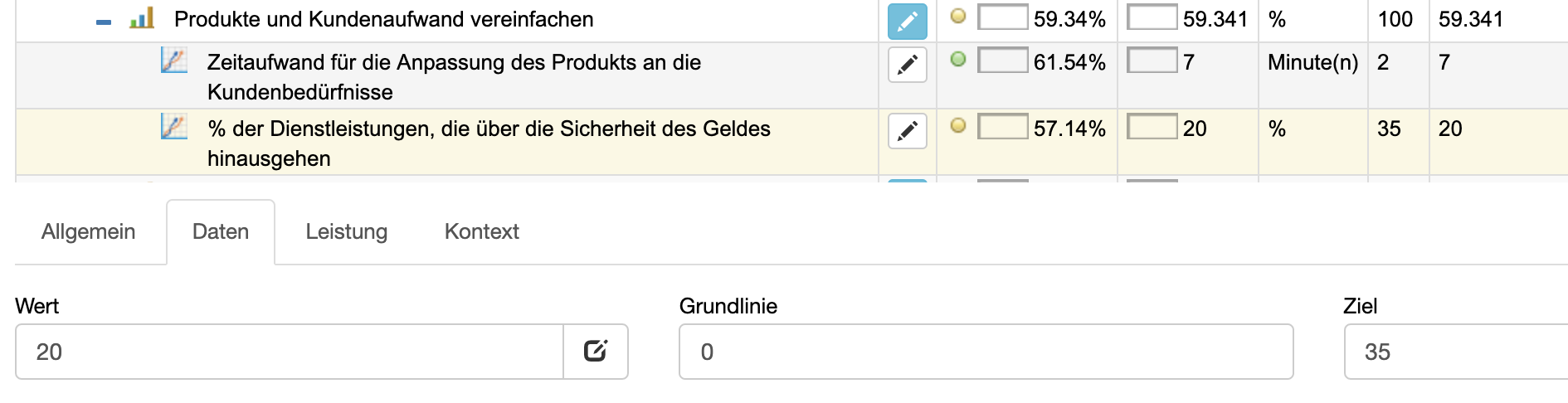

Produkte und Kundenerfahrung vereinfachen

Die oben erwähnte Komplexitätsherausforderung kann mit zwei Initiativen als Ziel „Produkte und Kundenerfahrung vereinfachen“ abgebildet werden:

- Produktportfolio verkleinern

- Preisgestaltung vereinfachen

Wie wir bereits diskutiert haben, ist Komplexität ein wichtiger Faktor bei der Kundenbindung. Lassen Sie uns über Komplexität im Zusammenhang mit dem Privatkundengeschäft nachdenken. Banken tendieren dazu, ihre Portfolios mit ähnlichen Produkten zu überladen, die von den Kunden schwer zu vergleichen und gegenüberzustellen sind.

Als Apple mit einem ähnlichen Problem der Produktlinienkomplexität konfrontiert war, fragte Jobs seine Topmanager – „Was soll ich meinen Freunden zum Kauf empfehlen?„. Ohne eine zufriedenstellende Antwort zu erhalten, reduzierte er die Anzahl der Produkte um 70 %.

Wie misst man die Komplexität des Produktportfolios und der Kundenreise? Wir haben einige Standardansätze im Komplexitätsartikel diskutiert:

- Zeit messen. Zeit, die Manager benötigen, um das Produkt auf die Kundenbedürfnisse abzustimmen. Zeit, die Kunden benötigen, um das beste Produkt zu wählen.

- Messen Sie die Verbindungen/Komponenten/Ebenen. Wird das Angebot auf einer einzigen Seite erklärt? Gibt es viele Hinweise auf die Bedingungen, die der Kunde erfüllen muss, um dieses Produkt zu erhalten oder um es kostenlos zu erhalten?

- Verfolgen Sie die „kürzeste Nachrichtenlänge“ (das ist Steve Jobs Frage „Was soll ich meinen Freunden zum Kauf empfehlen?). Wie viele Worte braucht der Manager der Bank, um die Einzelheiten des Angebots zu erklären?

Eine weitere Kennzahl zur Verfolgung der erfolgreichen Erreichung des Ziels „Produkte vereinfachen“ ist:

- % der Dienstleistungen, die über die sichere Aufbewahrung von Geld hinausgehen.

Wenn die Strategie der Bank bei der Vereinfachung des Produktportfolios erfolgreich war, werden die Manager feststellen, dass die Kunden eher bereit sind, Dienstleistungen in Anspruch zu nehmen, die über die grundlegenden Bankdienstleistungen hinausgehen (z.B. die sichere Verwahrung von Geld).

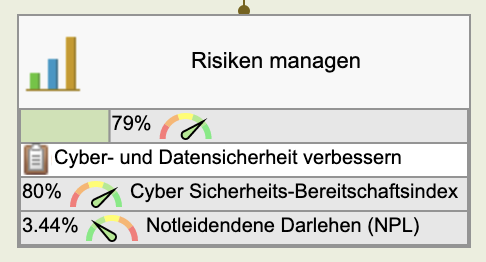

Ziel: Risiken managen

Ein weiteres Ziel, das das Ziel „Vertrauenswürdigkeit“ unterstützt, ist effektives Risikomanagement mit der Initiative „Verbesserung der Cyber- und Datensicherheit“. Die meisten Banken führen regelmäßige Risikobewertungen durch, um potenzielle Bedrohungen und Schwachstellen zu identifizieren.

Wie misst man Cybersicherheit? Natürlich wollen wir nicht nur die Zahl der Vorfälle messen; wir müssen uns auf die Führung und den Präventionsplan konzentrieren. Ich würde vorschlagen, dass eine Bank eines der Rahmenwerke zur Messung der Cybersicherheit verwendet (das wahrscheinlich von der Aufsichtsbehörde vorgeschlagen wird), zum Beispiel das NIST-Rahmenwerk. Die Indexkennzahl für die Strategie-Scorecard könnte wie folgt formuliert werden:

- Bereitschaftsindex für Internetsicherheit

Die Implementierung von Beinaheunfall-Berichterstattung ist im Hinblick auf die Bereitschaft zur Cybersicherheit sinnvoll.

Darüber hinaus können wir finanzielle Risiken im Zusammenhang mit grundlegenden Bankdienstleistungen verfolgen:

- Notleidender Kredit (NPL)

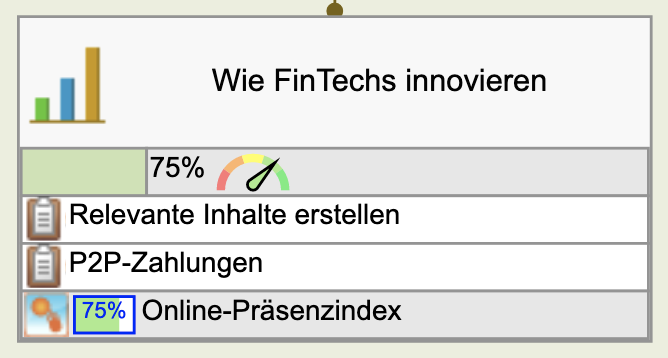

Innovativ wie FinTechs sein

FinTech-Unternehmen sind definitiv bessere Kommunikatoren als klassische Finanzorganisationen.

Eine der relevanten Verbesserungsinitiativen könnte sein:

- Relevanten Inhalt erstellen

Gemessen an:

- Online-Präsenzindex (basierend auf erstellten qualifizierten Blog-Posts und ähnlichen Social Media-Kennzahlen)

Weitere Initiativen können nach einer SWOT oder Gap-Analyse des Produktangebots der Bank auf dieses Ziel ausgerichtet werden.

Als Beispiel habe ich P2P-Zahlungen hinzugefügt. Sie wurde von der Bank of America gemeistert (siehe Aktionärsbericht 2017), aber die größten spanischen Banken verlieren noch immer den Kampf gegen FinTechs.

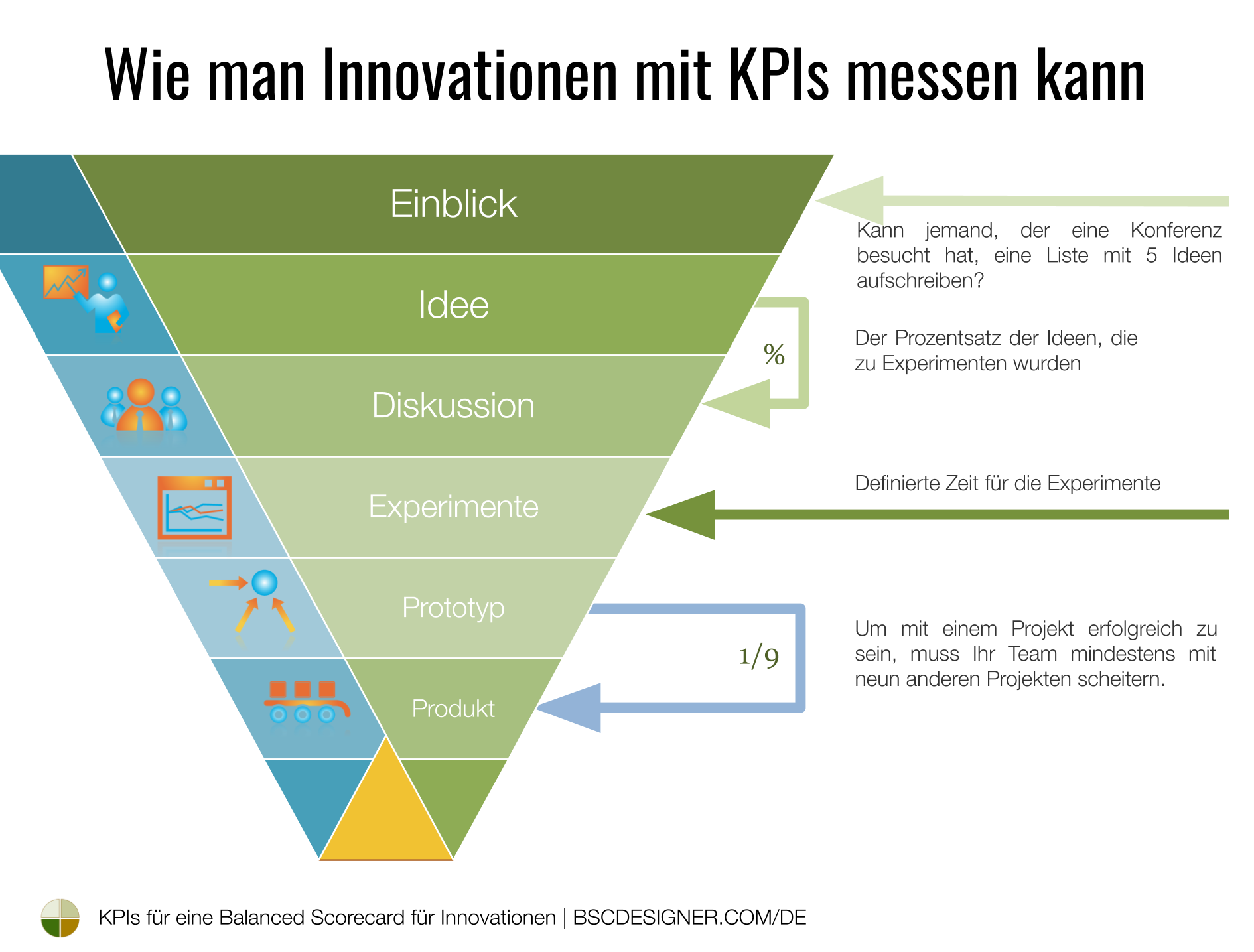

Mit Blick auf die Innovationsherausforderung im Allgemeinen würde ich sagen, dass die Banken einen agileren Innovationsrahmen einführen müssen.

„Mehr Agilität“ bedeutet in diesem Fall, den Ideenpool systematischer zu füllen und mehr Ideen in die getesteten und prototypischen Angebote umzusetzen.

Hier finden Sie einige spezifische KPIs zur Messung von Innovationen.

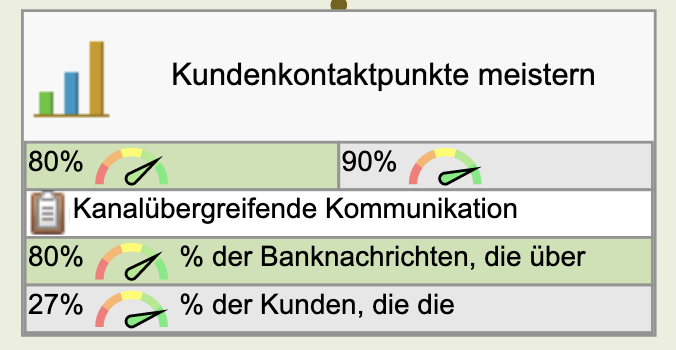

Kunden-Berührungspunkte meistern

Sowohl die Ziele „Innovativ wie FinTechs sein“ als auch „Kunden-Berührungspunkte meistern“ stehen im Einklang mit der „Unvoreingenommenen Finanzberatung“ aus der Kundenperspektive.

Wir haben oben die Innovationsherausforderung erörtert; es geht darum, den Kunden die Informationen und Produkte zur Verfügung zu stellen, die ihre Bedürfnisse erfüllen.

Es reicht jedoch nicht aus, großartige Inhalte zu haben. Auch die besten Informationen müssen dem Kunden gemäß geliefert werden:

- Der Besuch einer Bankfiliale ist die von der jungen Generation weniger bevorzugte Kommunikationsmöglichkeit.

- Für einen Bankmanager mag es einfach sein, einen Kunden anzurufen, aber technisch versierte Kunden wird das nicht beeindrucken.

FinTechs kommunizieren organisch mit ihren Kunden über Smartphone-Apps und Websites.

Sollten Banken dem gleichen Trend folgen? Das hängt von vielen Faktoren ab. Beginnen Sie mit der Erfassung der Berührungspunkte, die die Bank mit ihren Kunden hat, und entwickeln Sie einen Verbesserungsplan.

Wie findet man gute KPIs für das Berührungspunkte-Ziel? Hier sind die zu befolgenden Schritte:

- Formulieren Sie das Profil der Zielgruppe der Bank

- Finden Sie die Analysedaten für die bevorzugten Kommunikationskanäle der Zielgruppe (z.B. Telefon, Social Media, E-Mail, Nachrichten, etc.)

- Vergleichen Sie die bevorzugten Kommunikationskanäle mit der Fähigkeit der Bank, sie zu nutzen, und mit den tatsächlichen Nutzungsdaten.

Die Zielgruppe der Bank sind zum Beispiel junge Kunden, die es vorziehen, allgemeine Nachrichten über soziale Medien zu erhalten.

In diesem Fall könnten Ihre Kennzahlen sein:

- % der Banknachrichten, die über soziale Medien verbreitet werden (Frühindikator)

- Durchschnittliche Ansichten und Reaktionen (Spätindikator)

- % der Kunden, die die Social-Media-Seite der Bank „geliket“ haben (Spätindikator)

Es ist sinnvoll, Engagementkennzahlen für soziale Medien mit anderen Kommunikationsmitteln zu vergleichen (bei E-Mails könnte dies der Prozentsatz der Öffnungs- und Klickraten sein) sowie mit dem FinTechs-Wettbewerb (App-Installationen, Likes usw.) Weitere Ideen für Kennzahlen finden Sie im Artikel zu sozialen Kennzahlen.

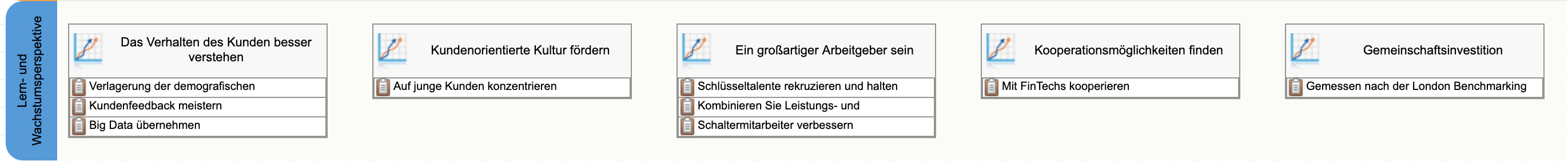

Lern- und Wachstumsperspektive

Bei der Analyse der Ergebnisse der EY-Berichte sowie der Strategien der größten Banken können wir die folgenden Ziele für die ![]() Lern- und Wachstumsperspektive definieren:

Lern- und Wachstumsperspektive definieren:

- Besseres Verständnis des Kundenverhaltens

- Kundenzentrierte Kultur fördern

- Ein großartiger Ort zum Arbeiten sein

- Gelegenheiten zur Zusammenarbeit finden

- Gemeinschaftsinvestitionen

All diese Ziele tragen zu den Zielen in der internen Perspektive bei. Wir können die Ziele auf der Strategiekarte verknüpfen oder sie ohne die Verknüpfungen abbilden, um die Idee zu unterstreichen, dass alle Lernziele Erfolgsfaktoren für alle Ziele aus der Internen Perspektive sind.

Lassen Sie uns diese Ziele nacheinander betrachten und versuchen, einige KPIs zu entwickeln.

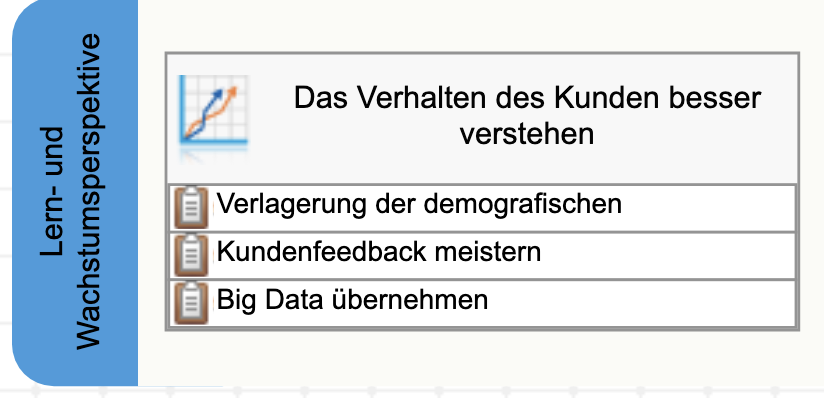

Besseres Verständnis des Kundenverhaltens

Lange Zeit stützten sich die Banken auf das klassische demographische Modell, das Parameter wie Alter und Vermögen der Kunden mit einbezog.

Das hat vor Jahrzehnten gut funktioniert, als eine Durchschnittsperson noch lebenslang arbeiten konnte, nicht online einkaufte und selten in ein anderes Land reiste.

Ein besserer Ansatz sollte auf einer Analyse der finanziellen und technischen Gewohnheiten eines Kunden sowie des Lebensstils im Allgemeinen beruhen.

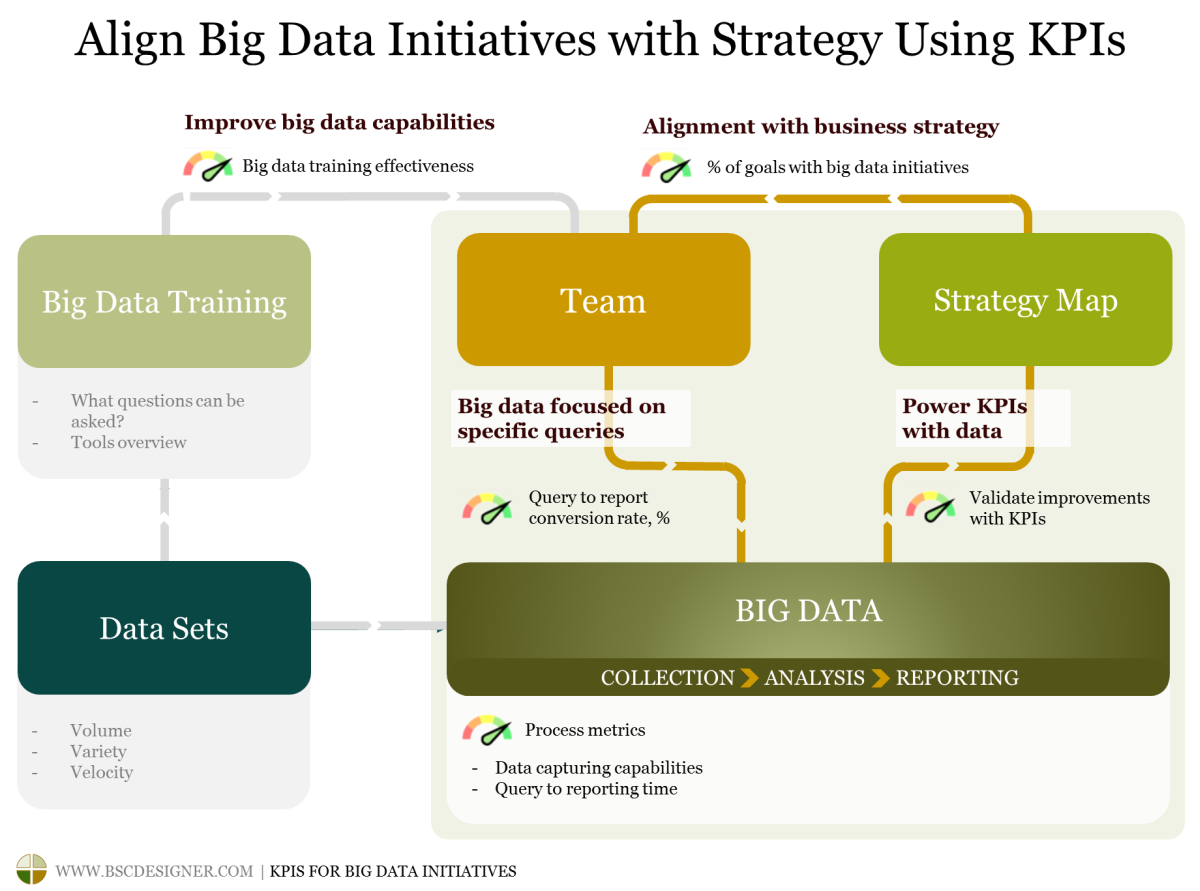

Big Data bietet die notwendigen technischen Mittel dafür, aber es reicht nicht aus, große Datenmengen anzuhäufen; der Bankmanager sollte in der Lage sein, die Abfragen zu formulieren, die für die Datenspezialisten von Interesse sind.

Unter dem Gesichtspunkt der Leistungsmessung kann der Aufwand für Big Data quantifiziert und gemessen werden. Spezifische Kennzahl-Beispiele finden Sie im Artikel „KPIs für Big Data-Initiativen„.

Kundenzentrierte Kultur fördern

In einer kundenzentrierten Kultur geht es darum, Geschäftsgewohnheiten zu etablieren, die sich auf die Kundenbedürfnisse konzentrieren, und nicht darauf, kurzfristige finanzielle Ziele zu erreichen oder die Leistung der Kennzahlen im grünen Bereich zu halten.

Ich würde vorschlagen, mit zwei Wachstumspunkten für die Etablierung einer kundenzentrierten Kultur in einer Finanzorganisation zu beginnen:

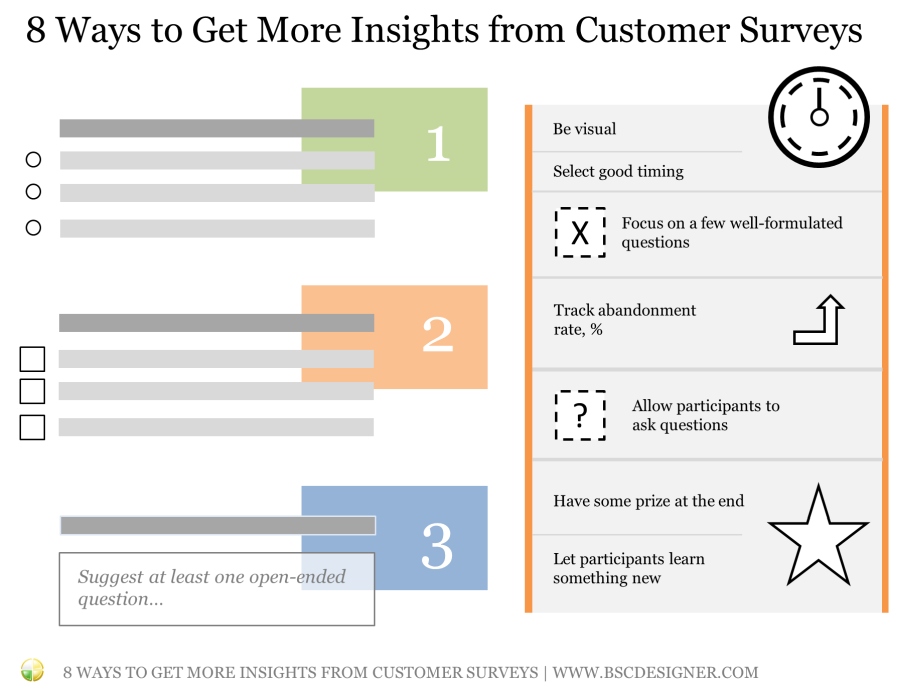

Wachstumspunkt 1: Verbesserung der Art und Weise, wie das Unternehmen seinen Kunden zuhört

Höchstwahrscheinlich verfügt die Finanzorganisation bereits über ein System, um regelmäßige Rückmeldungen von ihren Kunden zu erhalten; die Herausforderung besteht darin, dieses System zu aktualisieren, um es an die schnelllebige moderne Welt anzupassen. Ich habe einige spezifische Empfehlungen im Artikel Kundenumfragen zusammengefasst.

Wachstumspunkt 2: Kultur der Leistungsmessung aktualisieren, so dass die Mitarbeiter nicht anhand schlecht gestalteter KPIs beurteilt werden

Schlechte KPIs können viel Schaden anrichten – das haben wir im Wells Fargo-Fall gesehen. Schlechte KPIs verschieben das Verhalten der Mitarbeiter von „Kunden bedienen“ zu „KPIs erfüllen“. Die Lösung besteht darin, alte Gewohnheiten der Leistungsmessung durch effektivere zu ersetzen. Wir diskutieren die Einzelheiten im Artikel „5 Schritte zur Etablierung einer guten Leistungsmessungskultur„.

Ein großartiger Ort zum Arbeiten sein

Alle Finanzorganisationen, die ich in diesem Artikel angesprochen habe, hatten in ihren Strategien talentbezogene Ziele.

Die Ziele einer Bank sind ähnlich denen, die von anderen Unternehmen formuliert werden – Talente anziehen, entwickeln und halten.

Wir haben die HR-bezogenen Herausforderungen und KPIs im Artikel „HR-KPIs and Talentstrategie-Scorecard“ im Detail analysiert. Ich würde empfehlen, die Top-Level-Strategie-Scorecard der Bank mit der Talent-Scorecard zu verknüpfen, wie im Artikel beschrieben.

Wenn wir BSC Designer für die Scorecard-Automatisierung verwenden, können wir das ganz einfach tun, indem wir eine importierte Kennzahl erstellen und mit der entsprechenden Kennzahl in der HR-Scorecard verknüpfen.

Gelegenheiten zur Zusammenarbeit finden

Viele Finanzorganisationen haben immer noch Schwierigkeiten, ihre FinTech-Strategie zu formulieren 6.

Die Notwendigkeit, sich auf Veränderungen in der Nische einzulassen, liegt auf der Hand, und es liegen zwei Lösungen auf dem Tisch:

- Eine Bank kann Technologie intern entwickeln oder

- Partnerschaften mit FinTechs eingehen.

Sollte die Bank eine App für ein Smartphone haben? Ich denke, die Antwort liegt heute auf der Hand. Und wahrscheinlich sollte die Geschäftslogik zu 100% im eigenen Haus entwickelt werden. Wie wäre es mit Blockchain, gemeinsamer Nutzung von Wirtschafts- oder Kundendaten? Die Lösung in diesen Fällen könnte darin bestehen, Möglichkeiten der Zusammenarbeit mit FinTechs zu suchen. Hier in Spanien hat die BBVA den Ruf einer innovativen Bank, ihre Experimente mit Blockchain sehen vielversprechend aus.

Gemeinschaftsinvestitionen

Die Unterstützung gemeinschaftlicher Ziele ist ein strategisches Ziel, das von den meisten Banken geteilt wird. Die Investitionsformen in der Gemeinschaften variieren von der Unterstützung lokaler Geschäftsgemeinschaften bis hin zur Finanzierung von erschwinglichem Wohnraum.

Viele Finanzorganisationen (siehe z.B. Bank of America, ING oder Santander) stimmten ihre Gemeinschaftsziele mit UN-Zielen für nachhaltige Entwicklung ab.

Unter dem Gesichtspunkt der Messung könnte es schwierig sein, die Auswirkungen dieser Investitionen zu quantifizieren und mit anderen Organisationen zu vergleichen. Einer der beliebtesten Ansätze ist in diesem Fall die London Benchmarking Group (LBG)-Methode, die hilft, den Beitrag von Unternehmen zur Gemeinschaft mit Hilfe eines standardisierten Rahmens zu messen. Zum Beispiel hat die Bank Santander diesen Rahmen verwendet 7, um ihren sozialen Beitrag zu messen.

KPIs und Strategien der größten Banken

Als ich diesen Artikel geschrieben habe, war ich neugierig auf die Leistungsmessung und die Berichterstattungspraktiken in den größten Banken. Ich habe eine Liste der größten Banken nach Bilanzsumme erstellt und versucht, öffentlich zugängliche KPI- oder Strategiedaten zu finden. Hier finden Sie die Links zu den Jahresberichten der Bank, in denen in der Regel solche Informationen enthalten sind:

Größte Banken nach Gesamtvermögen:

- Industrial and Commercial Bank of China

- China Construction Bank Corporation

- Agricultural Bank of China

- Bank of China

- Mitsubishi UFJ Financial Group

- JPMorgan Chase

- HSBC

- BNP Paribas

- Bank of America

- Crédit Agricole

- Wells Fargo

- Japan Post Bank

- Citigroup

- Sumitomo Mitsui Financial Group

- Deutsche Bank

- Banco Santander

Einige weitere Links für europäische Banken:

Schlusswort

Die Banken müssen sich den neuen Herausforderungen im Finanzbereich stellen, die durch die sich wandelnden Bedürfnisse der Kunden und die Konkurrenz der FinTechs hervorgerufen werden.

- Viele Banken haben einen großen Beitrag zur Vereinfachung ihres Produktportfolios, zur Transparenz der Gebühren und zur besseren Kommunikation mit ihren Kunden geleistet.

- FinTech-Unternehmen haben den Endbenutzern viel zu bieten und erhalten viel mehr Aufmerksamkeit von technisch versierten Kunden.

Eine gute Strategie sowohl für Banken als auch für FinTechs besteht darin, Partnerschaftspunkte zu finden, an denen Banken ihre Marke und ihre Offline-Präsenz wirksam einsetzen können, während FinTechs mit Technologie und Erfahrung beitragen kann.

In diesem Artikel haben wir die wichtigsten Trends analysiert und eine Balanced Scorecard für eine Bank erstellt, um eine mögliche Reaktionsstrategie zu veranschaulichen. Neben dem Strategieaspekt müssen Finanzorganisationen ihre Leistungsmessungskultur verbessern, um kostspielige Fehler durch die Verwendung schlechter KPIs zu vermeiden und ihren Mitarbeitern eine bessere Vorstellung von den Zielen der Organisation und den Möglichkeiten, diese zu erreichen, zu vermitteln.

Was kommt als nächstes?

Was kommt als nächstes?

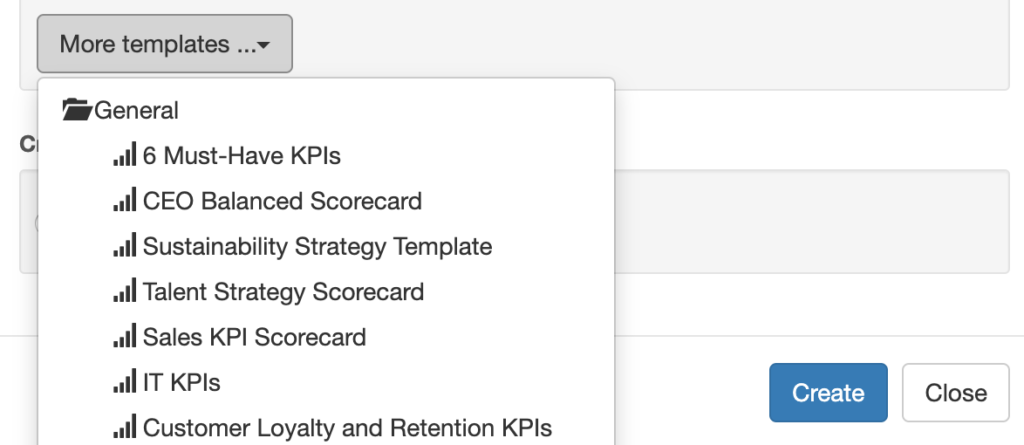

- Zugriffsvorlagen. Für ein kostenloses Abonnement bei BSC Designer anmelden um sofortigen Zugriff auf 31 Scorecard-Vorlagen zu erhalten, einschließlich Bank-Scorecard, die in diesem Artikel erklärt wird.

- Fähigkeiten beherrschen. Lernen Sie, wie man mehrdeutige Ziele wie „Qualität verbessern“ und „Belastbarkeit erhöhen“ in konkrete Strategien herunterbricht.

- Automatisieren. Erfahren Sie, was Balanced Scorecard-Software ist und wie sie Ihnen das Leben durch die Automatisierung der Strategieausführung, Kennzahlen und Strategiekarten erleichtern kann.

Weitere Beispiele für die Balanced Scorecard

- The Ernst & Young’s Global banking outlook 2018, EY, 2018 ↩

- The relevance challenge. What retail banks must do to remain in the game., EY, 2016 ↩

- Embracing disruption, PWC, 2016 ↩

- Annual Report 2018, Bank of America, 2018 ↩

- Banking system trust, bank trust, and bank loyalty, Pauline W.J. van Esterik-Plasmeijer, W. Fred van Raaij, 2017, International Journal of Bank Marketing, Vol. 35 Issue: 1, pp.97-111 ↩

- Financial services firms are embracing fintech, KPMG ↩

- Social impact metrics to drive Santander mission of helping people and business prosper, Social and Human Capital Coalition, 2017 ↩

BSC Designer ist eine Balanced Scorecard-Software, die Unternehmen dabei hilft, ihre Strategien besser zu formulieren und den Prozess der Strategieumsetzung mit Kennzahlen greifbarer zu machen.